Riester-Informationen.de

Diese Webseite durchsuchen

Riester-Rente und Wohn-Riester Blog

Inhalt

- Riester Rente wird flexibler (ab 2014)

- Altersvorsorge-Verbesserungsgesetz: Bundestag stimmt nicht zu

- Altersvorsorge-Verbesserungsgesetz wurde beschlossen

- Die Riester-Rente soll transparenter werden

- Ist eine Riesterrente sinnvoll?

- Beipackzettel für Riester Rente

- Aktuelle Statistiken zur Riester Renter und Wohn Riester

- Regierung diskutiert Verbesserungen bei Riester-Rente

- Rürup-Rente als Altersvorsorge

- Neue Regelungen zum Sockelbeitrag der Riester-Rente ab 2012

- Frühestmöglicher Rentenbeginn bei Riester steigt ab 2012

- Vorschriften für Riester-Produktinformationen geplant

- Bei Lohnerhöhungenen den Riester-Beitrag anpassen

- Riester-Rente und Rürup-Rente im Vergleich

- Der Wohn-Riester birgt Gefahren

- Wohn-Riester oder Riester-Rente - Eine Entscheidungshilfe

- Riester-Zulagenantrag 2010 nicht vergessen

- Nicht wegen staatlicher Förderung Versicherungen abschließen

10.05.2014 - 15:30 - geschrieben von Admin

Riester Rente wird flexibler (ab 2014)

Über Verbesserungen schreibe ich immer gerne und diesmal gibt es eine gute Nachricht zu vermelden. Es kann der Sparer nun selbst entscheiden ob er bei Rentenantritt das Geld sofort gesamt ausbezahlt haben möchte oder (wie ursprünglich angedacht) als monatliche Rente. Auch die Besteuerung bei einer Einmalauszahlung wurde auf 70% gesenkt. Auch die Entnahmemodalitäten während der Laufzeit wurden verbessert. Es tut sich was in die richtige Richtung :)

Wir halten euch auf der folgenden Seite auf dem Laufenden: Riester Rente aktuell 2014

05.03.2013 - 15:30 - geschrieben von Admin

Altersvorsorge-Verbesserungsgesetz: Bundestag stimmt nicht zu

Der Bundesrat schickt die geplante Altersvorsorge Reform in den Vermittlungsausschuss. Das Gesetz, welches der Transparenz und dem Verbraucherschutz dienen sollte wird daher noch nicht beschlossen. Wann der Ausschuss zusammentritt steht noch nicht fest.

Wir halten euch auf der folgenden Seite auf dem Laufenden: Riester Rente aktuell 2013

15.02.2013 - 08:12 - geschrieben von Admin

Altersvorsorge-Verbesserungsgesetz wurde beschlossen

Im Februar wurde der Entwurf für das sogenannte Altersvorsorge-Verbesserungsgesetz vom Bundestag angenommen. Es ist nun noch die Zustimmung des Bundesrates erforderlich.

Dieses Gesetz dient im vorallem der Transparenz und soll ab 01.07.2013 in Kraft treten.

Die wesentlichen Neuerungen wurden im Überblick zur Riesterente im Jahr 2013 beschrieben.

20.11.2012 - 12:20 - geschrieben von Admin

Die Riester-Rente soll transparenter werden

Jeder soll wissen, wie hoch sich die Kosten belaufen und was am Ende dabei herauskommt, wenn man als zusätzliche Altersvorsorge eine Riester-Rente abschließt. Ein großes Anliegen der Bundesregierung ist es, die Transparenz zu erhöhen. Durch die verbesserte Transparenz soll es der Kunde leichter haben, die für ihn perfekte Altersvorsorge abzuschließen.

Das ist das Ziel

Im September wurde eine Vorlage im Bundeskabinett von den Koalitionsfraktionen präsentiert wurde und nur als Gesetzentwurf im Bundestag debattiert wird. Dieser Gesetzentwurf hat das Ziel, die Riester-Rente für Riester-Kunden transparenter zu gestalten. Ab 2013 soll diese Neuregelung greifen und für alle Neuverträge grundsätzlich gelten.

Es ist vorgesehen, dass die Anbieter verpflichtet werden, die Kunden über die wichtigsten Zahlen des Vertrages zu informieren. Dieses soll über eine Art Produktinformationsblatt den Kunden vorgelegt werden, das mit einem Beipackzettel von Medikamenten ungefähr zu vergleichen ist. Diese Informationen sollen nicht nur die Kosten enthalten, sondern auch das Anlage-Risiko sowie die Rendite-Erwartung. Dieses Produktinformationsblatt soll von jedem Anbieter gleich gestaltet werden, so dass die Kunden die einzelnen Angebote einfach miteinander vergleichen können. Der Riester-Check, wie es genannt wird, soll entweder von einer unabhängigen Stelle erstellt oder zumindest überprüft und kontrolliert werden. Das Risiko soll dann mittels einer Skala vermerkt werden, die von eins (inflationsgeschützt) bis sechs (Spekulation) reicht. So weiß jeder Riester-Sparer sogleich, worauf er sich einlässt.

Hohe Forderungen für mangelhafte Produkte

Seit einiger Zeit steht die Riester-Rente (wieder) stark in der Kritik der Verbraucherschützer. Sie werfen den Versicherern vor, dass Sie mangelhafte Produkte mit zu hohen Kosten und einem viel zu geringen Ertrag verkaufen und das unter dem Deckmantel der staatlichen Förderung. Zur Erinnerung: Nur fünf von 26 Anbietern, die von der Stiftung Warentest überprüft und getestet wurden, schnitten mit „gut“ ab.

Der Vorstoß der Bundesregierung wird vom Bundesverband der Verbraucherzentralen gelobt, doch wird ebenso als unzureichend betitelt. Im Grunde müssten auch Vorschläge folgen, die sich im Geldbeutel der Verbraucher bemerkbar machen, so der BdV. Die Versicherer selbst sind von dem Schritt begeistert, dass die Rahmenbedingungen in Deutschland, für die geförderte Altersvorsorge weiter verbessert wird.

Jedoch sieht die Versicherungswirtschaft die Pläne kritisch für die Förderung der Wohn-Riester-Verträge. Der Assekuranz-Verband ist der Meinung, dass die Verbesserungen die Altersvorsorge auf Rentenbasis bevorzugt und die Finanzierung von den selbstgenutzten Immobilien nur einseitig gefördert würde.

15.10.2012 - 21:46 - geschrieben von Admin

Ist eine Riesterrente sinnvoll?

Es ist keine Frage, die staatlichen Renten sind niedrig und so reicht bei vielen trotz lebenslanger Arbeitszeit die staatliche Rente nicht einmal, um die Lebenshaltungskosten zu decken. Eine zusätzliche Altersvorsorge ist daher jedem zu empfehlen, der sich vor Altersarmut schützen möchte. Gerade die Riester Rente ist dabei ein Stichwort, auf das viele, die nach einer zusätzlichen Altersvorsorge suchen, stoßen. Aber ist der der Abschluss einer Riester Rente sinnvoll?

Gerade in den letzten Jahren war die Riester- Rente herber Kritik ausgesetzt. So wurde angeprangert, dass die Riester-Rente nicht beliehen werden kann, sie nur als sogenannte Leibrente ausgezahlt wird, die Auszahlungen sowie laufende Rentenzahlungen voll steuerpflichtig sind und die Riester Rente generell sehr intransparent sei. Um die Riester Rente attraktiver zu machen, hat das Bundeskabinett im September 2012 einen neuen Gesetzesentwurf auf den Weg gebracht. Das Kernstück dieses Gesetzentwurfes ist eine Art Beipackzettel bzw. ein Informationsblatt, der nicht nur die Kosten des Vertrages beinhaltet, sondern auch die Rendite-Erwartung und auch das Anlage-Risiko. Durch dieses Gesetz sollen die Anbieter der Riester-Renten verpflichtet werden, den Kunden einen Überblick zu geben über die wichtigsten Zahlen.

Doch für wen ist die Riester Rente sinnvoll? Oft stößt man nach wie vor auf den Irrglauben, dass sich die Riester Rente nur für Besserverdiener lohnt. Es ist auch in der Tat richtig, dass Besserverdiener von hohen Steuererstattungen profitieren können. Sinnvoll ist die Riester Rente aber auch für Geringverdiener, denn mit nur 5 Euro im Monat kann man sich eine Riester-Berechtigung erwerben. Aber auch für Familien ist die Riester-Rente aufgrund der relativ hohen staatlichen Zulagen sehr geeignet. Anleger erhalten pro Jahr und pro Kind eine Kinderzulage von bis zu 300 Euro.

Ein Beispiel: eine alleinerziehende Mutter mit drei Kindern (nach 2008 geboren) zahlt jeden Monat 5 Euro ein. Am Jahresende befinden sich zuzüglich der staatlichen Zuschüsse 960 Euro auf ihrem Rentenkonto und dies, obwohl von ihr selbst nur 60 Euro eingezahlt wurden.

Es ist keine Frage, gerade mit dem neuen Gesetzesentwurf wird die Riester-Rente deutlich transparenter (und das war auch dringend nötig!) Doch was soll man tun? Riestern oder nicht Riestern? Diese Frage kann nicht grundsätzlich mit einer einheitlichen Aussage beantwortet werden. Zu empfehlen ist jedem, sich unabhängig zu informieren, Tarife und Leistungen zu vergleichen.

Wir empfehlen auch einen Berater zu kontaktieren, der anhand der persönlichen Rahmendaten eine individuelle klare Aussage machen kann. Bei uns können Sie schnell und einfachst so eine kostenlose und unverbindliche Beratung anfordern.

21.09.2012 - 20:37 - geschrieben von Admin

Beipackzettel für Riester Rente

Die Riester Rente soll generell transparenter, einfacher und übersichtlicher für Verbraucher werden. Es gibt einen Gesetzesentwurf, welcher Anbieter verpflichtet Kennzahlen, realistische Prognosen usw. in einheitlicher Form darzustellen. Auch sollen Beitragszahler an Überschüssen stärker profitieren.

Von Verbraucherseite her kann man sich das nur wünschen. Vorallem im Hinblick, daß soeben von Finanztest in der aktuellen Ausgabe nur 5 von 29 Policen ein "gut" ausstellen konnte. Dennoch steht auch für Finzanztest fest, daß die Rieste-Rente die erste und beste Wahl bei der Altersvorsorge bleibt - vorausgesetzt man wählt ein gutes Angebot und hat keine überhöhten Tarife und Gebühren.

Bei unserem kostenlosen und unverbindlichen Riester Tarife Vergleich erhalten Sie übersichtlich aufgelistet einen ersten Überblick über gute Produkte. Es werden auch die Tarife der aktuellen Testsieger verglichen. Und das beste ist: Es besteht die Möglichkeit einer kostenlosen Beratung.

30.07.2012 - 20:07 - geschrieben von Admin

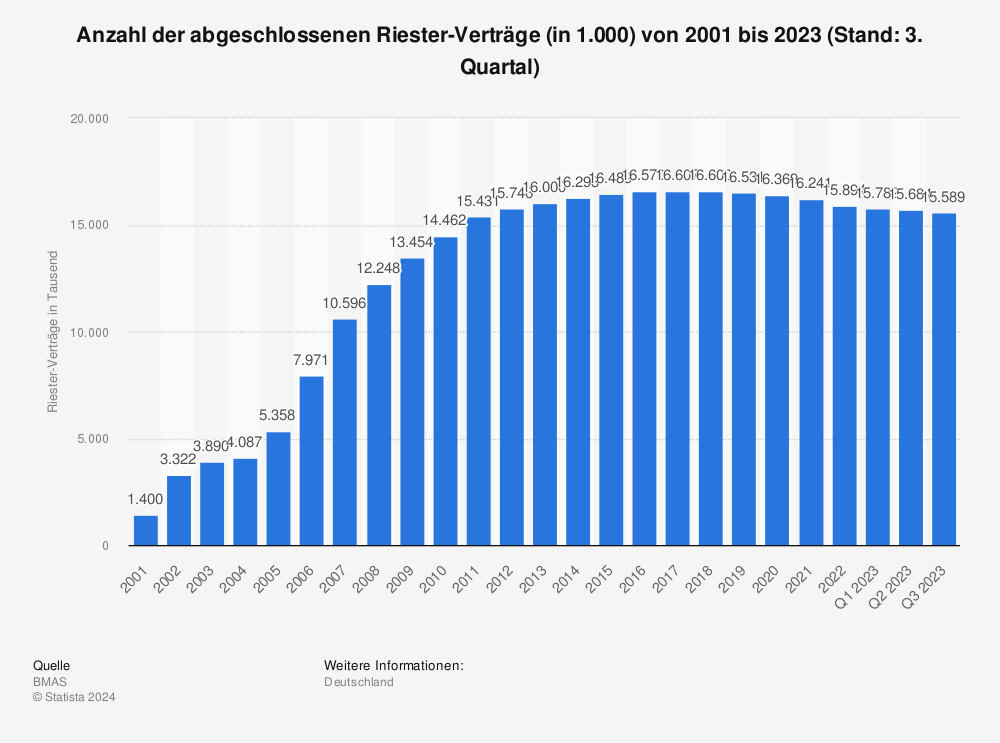

Aktuelle Statistiken zur Riester Renter und Wohn Riester

Folgende Statistik zeigt die kumulierte Anzahl der abgeschlossenen Riester-Verträge in Deutschland von 2001 bis zum 1. Quartal 2012.

Mehr Statistiken finden Sie bei Statista

Die folgende Statistik stellt die kumulierte Anzahl der abgeschlossenen Wohn-Riester Verträge von 2008 bis zum 1. Quartal 2012 dar.

Mehr Statistiken finden Sie bei Statista

21.06.2012 - 17:25 - geschrieben von Admin

Regierung diskutiert Verbesserungen bei Riester-Rente

Die Bundesregierung berät über Verbesserungen bei der Riester-Rente. Als wichtigste Maßnahmen sind eine Anpassung der Fördergrenzen an die wirtschaftliche Entwicklung sowie die Erweiterung der Wohn-Riester-Förderung auf den altersgerechten Umbau von Wohneigentum im Gespräch. Ein Zeitplan für die abschließenden Entscheidungen steht noch nicht fest.

06.02.2012 - 19:25 - geschrieben von Admin

Rürup-Rente als Altersvorsorge

Die private Altersvorsorge wird in Hinblick auf die zunehmend niedrigeren staatlichen Rentenleistungen immer wichtiger. Einen Vertrag für die Rürup-Rente empfiehlt sich für selbstständig und freiberuflich Tätige, aus steuerlicher Sicht ist der Abschluss einer Rürup-Rente zudem für Angestellte und Beamte mit einem mittleren bis höheren Einkommen attraktiv.

Steuervorteile und Renditechancen

Die Rürup-Rente, auch Basisrente genannt, wurde als Gegenstück zu der Riester-Rente entwickelt. Ursprünglich war sie als Vorsorgemöglichkeit für Selbstständige und Freiberufler gedacht, da diese Personen nicht rentenversicherungspflichtig sind und in der Regel auch keinen Anspruch auf eine Riester-Förderung haben. Anders als bei der Riester-Rente erhalten Rürup-Sparer zwar keine staatlichen Zuschüsse, dafür jedoch erhebliche steuerliche Vorteile. Die eingezahlten Beiträge können als Sonderausgaben geltend gemacht werden. Im Jahr 2012 dürfen Rürup-Sparer Einzahlungen in Höhe von bis zu 20.000 Euro zu 74 Prozent steuerlich absetzen, bei Ehepartnern gilt das sogar für Einzahlungen von bis zu 40.000 Euro. Je nach Anlagestrategie bietet die Rürup-Rente eine garantierte monatliche Leistung im Rentenalter und zusätzliche Renditechancen. Wer einen fondbasierten oder fondsgebundenen Rürup-Tarif wählt, kann von Gewinnen an der Börse profitieren, muss aber im Ernstfall auch Verluste durch Kurseinbrüche verkraften.

Unabhängige Verbraucherinformationen

Das Bundesfinanzministerium arbeitet derzeit an einem standardisierten und produktübergreifenden Informationsblatt zur Rürup-Rente, das Verbrauchern ein besseres Verständnis für die Chancen und Risiken dieser Altersvorsorge ermöglichen soll. Ob der Abschluss einer Rürup-Rente sich lohnt, hängt immer auch von den individuellen Gegebenheiten ab. Interessierte sollten gemeinsam mit einem unabhängigen Experten verschiedene Produkte vergleichen, bevor sie sich für ein Rürup-Produkt entscheiden. Neben den Steuervorteilen sollten unter anderem auch die Renditemöglichkeiten der jeweiligen Kapitalanlage abgewogen werden.

31.12.2011 - 9:25 - geschrieben von Admin

Neue Regelungen zum Sockelbeitrag der Riester-Rente in 2012

Ab 2012 sollen alle Riester-Sparer einen Eigenbeitrag leisten müssen.

Personen, die nur mittelbar Anspruch auf die Riester-Rente über ihren Ehepartner haben, mussten bisher keinen eigenen Beitrag zur Riester-Rente leisten.

Ab 2012 müssen diese Personen Ebenefalls einen Sockelbeitrag von 60 Euro einzahlen, um die staatliche Förderung zu erhalten.

24.09.2011 - 18:25 - geschrieben von Admin

Frühestmöglicher Rentenbeginn bei Riester-Neuverträgen steigt ab 2012

Nächstes Jahr beginnt die Umstellung auf die Rente mit 67. Das gesetzliche Renteneintrittsalter steigt dann schrittweise von 65 auf 67 Jahre an.

Für Riester-Verträge, die ab dem kommenden Jahr abgeschlossen werden, gilt als frühestmöglicher Rentenbeginn das Alter von 62 Jahren. Für bis Ende 2011 abgeschlossene Verträge gilt als frühestmöglicher Rentenbeginn das Alter von 60 Jahren.

Wer ohnehin demnächst einen Riester-Vertrag abschließen möchte, kann sich also mit einem Vertragsabschluss in 2011 noch das mögliche Rentenbeginnalter von 60 Jahren sichern.

Von den Änderungen sind auch Rürup-Verträge und die betriebliche Altersversorgung betroffen.

30.06.2011 - 12:45 - geschrieben von Admin

Vorschriften für Riester-Produktinformationen geplant

Die Bundesregierung hat einen Vorschlag für ein einheitliches, verpflichtendes Produktinformationsblatt für Riester-Produkte vorgelegt. Darin sollen die wesentlichen Informationen leicht verständlich zusammengefasst werden.

Wichtige Eckpunkte sind:

- Vorgabe des Umfangs

- Einteilung der Produkte Chance-/Risikoklassen

- Angaben zu Kosten und Rendite mit Vorgabe der Kostenarten

Durch diese Vorgaben sollen die Produkte für Verbraucher transparenter und leichter vergleichbar werden.

Linktip: Geschäftskonto online eröffnen

Informationen zu Online-Geschäftskonten als günstige Alternative zu den üblichen Filialbanken. Wie Sie ein Geschäftskonto online eröffnen und was es dabei zu beachten gibt wird ausführlich beschrieben.

17.02.2011 - 11:25 - geschrieben von Admin

Bei Lohnerhöhungen den Riester-Beitrag anpassen

Durch die Erholung der Wirtschaft stehen in 2011 für viele Arbeitnehmer Lohnerhöhungen an. Wer einen Riester-Vertrag besitzt sollte bei einer Lohnerhöhung überprüfen, ob der Riester-Beitrag nach der Lohnerhöhung noch ausreichend ist, um die volle Förderung zu bekommen.

Erforderlicher Beitrag für volle Zulagen

Um die vollen staatlichen Zulagen zu bekommen, muss der so genannte Mindesteigenbeitrag erbracht werden. Der Mindesteigenbeitrag beträgt 4% des sozialversicherungspflichtigen Vorjahreseinkommens abzüglich der staatlichen Zulagen.

Um zu überprüfen, ob der Riester-Beitrag noch angemessen ist, wirft man am besten einen Blick auf die Meldebescheinigung zur Sozialversicherung. Diese wird vom Arbeitgeber ausgestellt und enthält Angaben zum sozialversicherungspflichtigen Vorjahreseinkommen.

05.01.2011 - 8:50 - geschrieben von Admin

Riester-Rente und Rürup-Rente im Vergleich

Die staatliche Rente wird zukünftig für viele nicht mehr zur Aufrechterhaltung des gewohnten Lebensstandards ausreichen. Der steigenden Lebenserwartung steht eine niedrige Geburtenrate gegenüber, sodass immer mehr Rentner von immer weniger Beitragszahlern finanziert werden müssen. Künftigen Rentnern droht daher die Altersarmut, wenn nicht zusätzlich zur staatlichen Rente auch privat vorgesorgt wird.

Um die private Altersvorsorge attraktiver zu machen, fördert der Staat diese unter anderem in Form der Rürup-Rente und der Riester-Rente.

Rürup-Rente

Die Rürup-Rente ist eine vom Staat geförderte, privat finanzierte Altersvorsorge, die großzügige Steuererstattungen bietet. Wer eine hohe Steuerlast hat oder aufgrund des Berufs keine Riester-Förderung bekommt, für den kann die Rürup-Rente eine gute Möglichkeit sein, für das Alter vorzusorgen. Keinen Anspruch auf die Riester-Förderung haben vor allem Selbständige oder Personen, die in ein berufsständisches Versorgungssystem eingebunden sind.

Die Steuervergünstigungen der Rürup-Rente wirken sich auf die Beitragszahlungen aus. 2011 können 72 Prozent der Beiträge von der Steuer abgesetzt werden. Dieser Anteil wird jährlich um 2 Prozent angehoben, bis in 2025 eine 100-prozentige Absetzbarkeit der Beiträge erreicht wird.

Ein Beispiel

Angenommen, es wurden 15.000 Euro im Jahr in eine Rürup-Rente investiert. In dem Fall können in 2011 10.800 Euro steuerlich geltend gemacht werden. Bei einem Steuersatz von 40 Prozent ist dies eine Steuererstattung von 4.320 Euro. Der eigene Anteil beträgt dann also nur rund 10.700 Euro.

Rürup-Rente Vergleich zwischen verschiedenen Sparformen

Um das optimale Rürup-Produkt finden zu können, sollte ein Rürup Rente Vergleich zwischen verschiedenen Sparformen und konkreten Produkten vorgenommen werden. Falls Sicherheit Priorität hat, sollte eine klassische Form gewählt werden. Diese beinhaltet eine garantierte Mindestrendite von 2,25 Prozent. Die fondsbasierte Rürup-Rente bietet hohe Renditechancen, die jedoch mit einer höheren Verlustgefahr einhergehen.

Riester-Rente

Auch die Riester-Rente ist staatlich gefördert, allerdings auf eine andere Art. Sie bietet bei den Beiträgen keine so umfangreiche steuerliche Absetzbarkeit der Beiträge. Dafür gibt es jedoch jährliche Zulagen. Möglich sind ein jährlicher Grundzuschuss von 154 Euro und 185 Euro pro Kind (300 Euro für ab 2008 geborene Kinder). Auch bei der Riester-Rente reicht die Produktpalette von sicherheitsbasierten bis zu renditeorientierten Produkten.

17.12.2010 - 18:00 - geschrieben von Admin

Der Wohn-Riester birgt Gefahren

Der Wohn-Riester ist eine beliebte Form der Altersvorsorge geworden. Laut offizieller Statistik wurden in 2010 schon über 170.000 Verträge abgeschlossen. Leider wird bei der Vermittlung von Wohn-Riester Verträgen häufig versäumt, die Kunden ausreichend auf die möglichen Probleme dieser Altersvorsorge aufmerksam zu machen.

Auch wenn der Wohn-Riester für viele eine gute Möglichkeit darstellt günstiger zur eigenen Immobilie zu kommen, sollte beachtet werden, dass die Förderung an strenge Auflagen gebunden ist. Die wichtigste Auflage ist, dass die Förderung nur für Immobilien gewährt wird, die später auch selbst genutzt werden.

Zusätzliche finanzielle Probleme bei Scheidungen oder Arbeitslosigkeit

Auch wenn die Bedingungen zunächst ohne weiteres erfüllt werden, kann sich dies durch unerwartete Umstände ändern. Wird die Immobilie wegen einer Scheidung nicht mehr selbst genutzt, müssen die Zulagen und Steuervorteile zurückgezahlt werden.

Hierdurch entstehen in der ohnehin schwierigen Scheidungsphase zusätzliche finanzielle Belastungen. Auch wer seinen Job verliert und in der Nähe des Wohneigentums keine Arbeit findet, steht vor dem Problem zusätzlicher finanzieller Belastungen in einer ohnehin schwierigen Lebensphase.

Trotz dieser Risiken ist der Wohn-Riester eine Möglichkeit, günstiger zur eigenen Immobilie zu kommen, als dies ohne Förderung der Fall ist. Ob die eigenen Lebensumstände eine Erfüllung der Auflagen ermöglichen, muss jeder einzelne für sich entscheiden.

12.12.2010 - 14:30 - geschrieben von Admin

Wohn-Riester oder Riester-Rente - Eine Entscheidungshilfe

In 2010 war der Wohn-Riester in den Medien sehr präsent, teilweise stärker als die Riester-Rente. Viele Verbraucher fragen sich nun, ob ein Wohn-Riester sich lohnt und ob ein eventuell vorhandener Riester-Vertrag zugunsten eines Wohn-Riesters gekündigt werden sollte.

Leichte Entscheidungshilfe ob Wohn-Riester oder Riester-Rente

Es gibt eine recht einfache Möglichkeit für Verbraucher, hier zu einer Entscheidung zu gelangen. Der Wohn-Riester lohnt sich nur für diejenigen, die in Zukunft die feste Absicht haben, selbstgenutztes Wohneigentum anzuschaffen (geförderter Bausparvertrag) oder heute schon Wohneigentum anschaffen wollen (gefördertes Immobiliendarlehen).

Wer nicht sicher ist ob er überhaupt Wohneigentum anstrebt, sollte lieber die klassische Riester-Förderung in Anspruch nehmen. Der Grund hierfür liegt in der geringen Verzinsung der geförderten Bausparverträge. Schließt man ein solches Produkt ab und nimmt das Bauspardarlehen nie in Anspruch, hat man die Nachteile der geringen Zinsen in Kauf genommen und kann nicht von den Vorteilen eines vergünstigten Immobiliendarlehens profitieren.

Wichtig ist auch sich mit den Bedingungen der staatlichen Förderung von Wohneigentum auseinanderzusetzen. Nur wer davon ausgeht, diese Bedingungen auch erfüllen zu können, sollte einen solchen Vertrag abschließen. Denn wer die Bedingungen nicht erfüllen kann, muss am Ende die staatliche Förderung wieder zurückzahlen.

28.11.2010 - 11:05 - geschrieben von Admin

Riester-Zulagenantrag 2010 nicht vergessen

Viele Riester-Sparer verschenken jedes Jahr ihre Riester-Förderung, weil sie vergessen, den notwendigen Zulagenantrag zu stellen. Ein weiterer häufiger Grund für verschenkte Zulagen ist eine fehlende Anpassung der notwendigen Eigenbeiträge an die Gehaltsentwicklung.

Um die volle staatliche Förderung zu erhalten, müssen im Jahr mindestens 4% des sozialversicherungspflichtigen Vorjahreseinkommens, vermindert um die Zulage des laufenden Jahres, als Eigenbeitrag aufgebracht werden. Zahlt man weniger ein, werden die staatlichen Zulagen anteilig gekürzt.

Dauerzulagenantrag als Erleichterung für Riester-Sparer

Beinahe alle Anbieter von Riester-Produkten bieten die Möglichkeit, einen Dauerzulagenantrag zu stellen. Hierdurch werden die Zulagen jedes Jahr automatisch beantragt. Wichtig ist jedoch auch hier, jährlich zu überprüfen, ob die Eigenbeiträge noch ausreichen, um die vollen Zulagen zu erhalten.

Die Förderung kann bis zu 2 Jahre rückwirkend beantragt werden

Wurde der Zulagenantrag in einem Jahr vergessen, können die Zulagen noch bis zu 2 Jahre rückwirkend beantragt werden.

24.11.2010 - 12:46 - geschrieben von Admin

Nicht wegen staatlicher Förderung Versicherungen abschließen

Jedes Jahr zum Jahresende geht es wieder los - ob in Zeitung, Fernsehen oder per direkter Ansprache - überall wird dem Verbraucher empfohlen: "Jetzt noch schnell die staatlichen Förderungen und Zulagen für das aktuelle Jahr sichern."

Beworben werden hiermit die staatlich geförderten Altersvorsorgeprodukte, umgangssprachlich Riester-Rente und Rürup-Rente genannt.

Viele lassen sich durch diese Argumentation dazu hinreißen, schnell noch langfristige Versicherungsverträge abzuschließen. Oft ohne ausführliche Analyse, ob diese Versicherung benötigt wird bzw. ob diese Versicherungsform geeignet ist.

Einige hundert Euro Förderung sollten jedoch nicht darüber entscheiden, auf welchem Fundament die Altersvorsorge aufgebaut wird. Ob die Riester-Rente bzw. die Rürup-Rente im jeweiligen Fall sinnvoll ist, sollte im Rahmen einer ausführlichen Analyse festgestellt werden, in der die Familien-, die Einkommens- und die Vermögenssituation berücksichtigt wird. Zusätzlich muss natürlich die bisher getroffene Vorsorge mit in die Betrachtung einbezogen werden.

Stellt sich im Rahmen dieser Analyse heraus, dass Riester oder Rürup für die Altersvorsorge am besten geeignet sind, lohnt es sich auch, einen solchen Vertrag abzuschließen und die jeweilige staatliche Förderung in Anspruch zu nehmen.

Kostenloses Angebot